光伏逆变器专题深度:美股逆变器,为何成黑马

1.光伏引领逆变器发展,2025年行业需求达200GW

得益于全球光伏市场的快速发展,光伏逆变器的需求量快速增长。根据测算,截止2019年底,光伏逆变器需求量达到100GW以上,累计装机量在500GW以上。整体测算逻辑如下:

1)装机量假设:随着国内和全球光伏新增装机量稳定增加,预期2025年全球装机量达到200GW,国内当年装机量达到65GW。

2)容配比假设:2012年《GB50797-2012:光伏发电站设计规范》指出组件和逆变器的比例是按照1:1设计规定,《光伏发电站设计规范(征求意见稿)》指出一类光伏资源地区不宜超过1.2、二类光伏资源地区不宜超过1.4、三类光伏资源地区不宜超过1.8;国内在容配比方面的政策引导导致国内的容配比数据略低于海外市场。根据草根调研,我们了解到2019年国内光伏装机量30GW,逆变器使用量在25GW左右,容配比在1.2左右;海外市场容配比略高于国内市场,大致在1.3左右;

3)使用寿命假设:根据草根调研,逆变器设计寿命一般是20年,质保期通常在5年,逆变器在光伏电站20年期限内基本需要替换1次,故我们假设使用寿命10年。

基于以上,预测2025年逆变器需求量有望达到200GW。

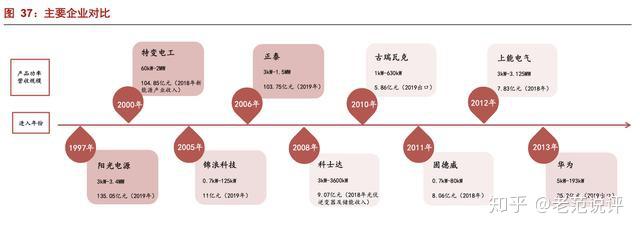

2.逆变器竞争格局深化,国内供应商突破重围

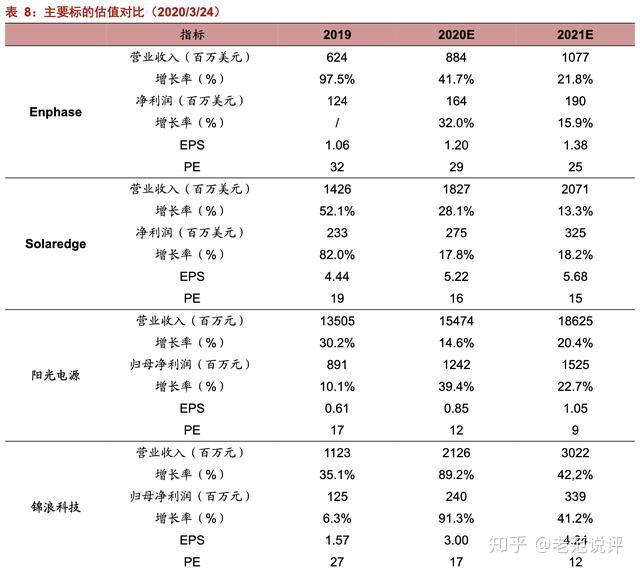

随着国内逆变器企业华为、阳光电源逆变器业务的发展壮大,西门子、施耐德、博世、ABB等逐步退出国际市场。根据IHS的统计数据来看,2016-2018年,华为、阳光、SMA连续三年占领全球出货量前三;华为、阳光全球领先,市场集中度不断提升。

3.瓜分逆变器细分市场,隐形冠军有不同特色

光伏逆变器一般分为三类:集中式逆变器、组串式逆变器和微型逆变器。具体来看,应用场景差异主要如下:1)集中式逆变器:大型地面、水面、工商业屋顶(500-3400kW),代表企业有国内的华为、阳光电源、上能电气等企业。2)组串式逆变器:小型分布式和地面站-工商业屋顶、复杂山丘(20-300kW,目前最大250kW)、户用(20kW以下),控制效果最好;代表企业主要是Solaredge、锦浪科技、古瑞瓦特、固德威。3)微型逆变器:单体容量一般在1kW 以下,多路MPPT+单机集中逆变,代表企业Enphase、欧姆尼克等。

1.光伏成为最廉价能源,美国户用迎高速发展

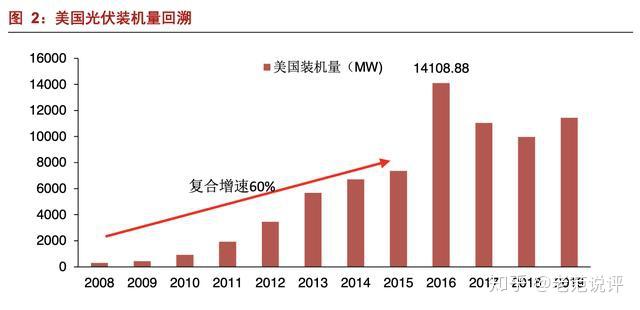

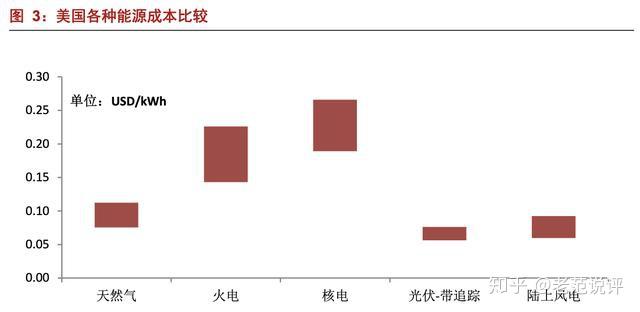

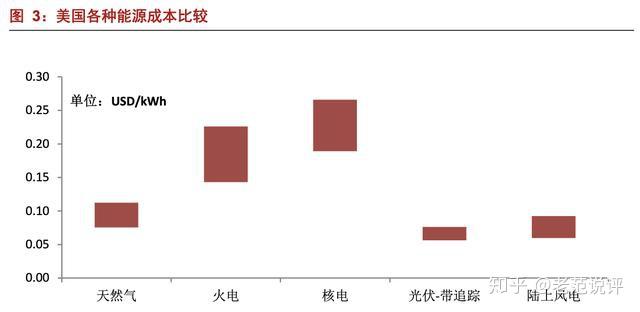

美国市场自2006年首次通过ITC税收抵免政策以来,美国光伏行业保持稳定增长,2008-2015年年均增长率达60%。2016年受ITC政策可能到期影响,光伏装机量激增,达到14GW装机量。2019年,美国光伏度电成本低于天然气、火电,光伏在能源结构中占比将持续提升,当年光伏装机量为11.4GW,总装机容量达74GW。

美国光伏已成最廉价能源。根据彭博新能源数据,美国带追踪系统的光伏电站,度电成本已低于天然气发电,与陆上风电一起成为市场上最廉价能源,预计未来美国能源结构中光伏占比将稳步提升。

根据美国能源信息署的数据,2020年美国居民电价12.7美分/千瓦时,相当于人民币0.88元/千瓦时;但是,美国工业电价仅为6.91美分/千瓦时,相当于人民币0.48元/千瓦时。美国工业用电价格大约只有民用电价的一半,这为美国户用光伏发展提供了重要的发展机遇。另外根据美国加州2019建筑能效标准规定,2020年1月1日起加州所有三层及以下新建住宅都必须强制安装户用光伏系统,叠加光伏技术升级带来的成本下降,美国户用光伏迎来增长,根据SEIA数据,2019年第三季度美国户用光伏装机量达700MW,同比增长18%。

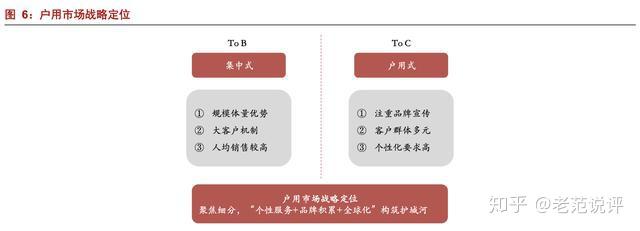

2.差异化定位户用市场,聚焦细分构筑护城河

逆变器集中式与户用市场,其实是商业模式2B与2C的差异:户用端对于品牌宣传、不同客户群体的针对性服务等要求更高,从而导致人均销售规模会低于集中式市场,而销售则可能有更好的溢价。此外海外的户用市场是成熟市场,存在准入门槛高、认证审核严、认证周期长等特点,在光伏快速发展期龙头企业尚未发力,而当时规模尚小,意图在户用市场发展的海内外企业获得了机会,并借助18年起全球户用光伏形成规模而快速发展。

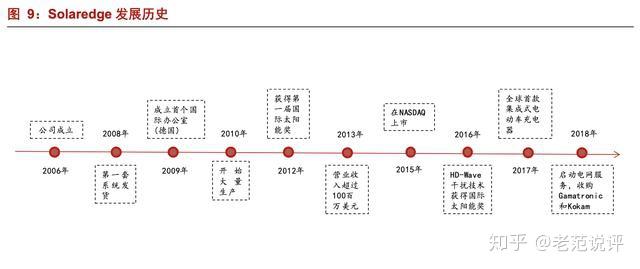

1).Solaredge:全球户用逆变器“超级黑马”

光伏逆变器“超级黑马”。Solaredge2006年成立于美国特拉华州,于2015年纳斯达克上市,主要产品为逆变器、不间断电源及各类能源解决方案等,包括住宅、商业和大型光伏系统,储能系统、备用电源、电动汽车或电动汽车组件和充电能力、家庭能源管理等领域的产品,电网服务和虚拟电厂、锂离子电池和不间断电源。

公司产品应用全球130多个国家,通过集成商和分销商销售,跟随全球主要光伏市场。

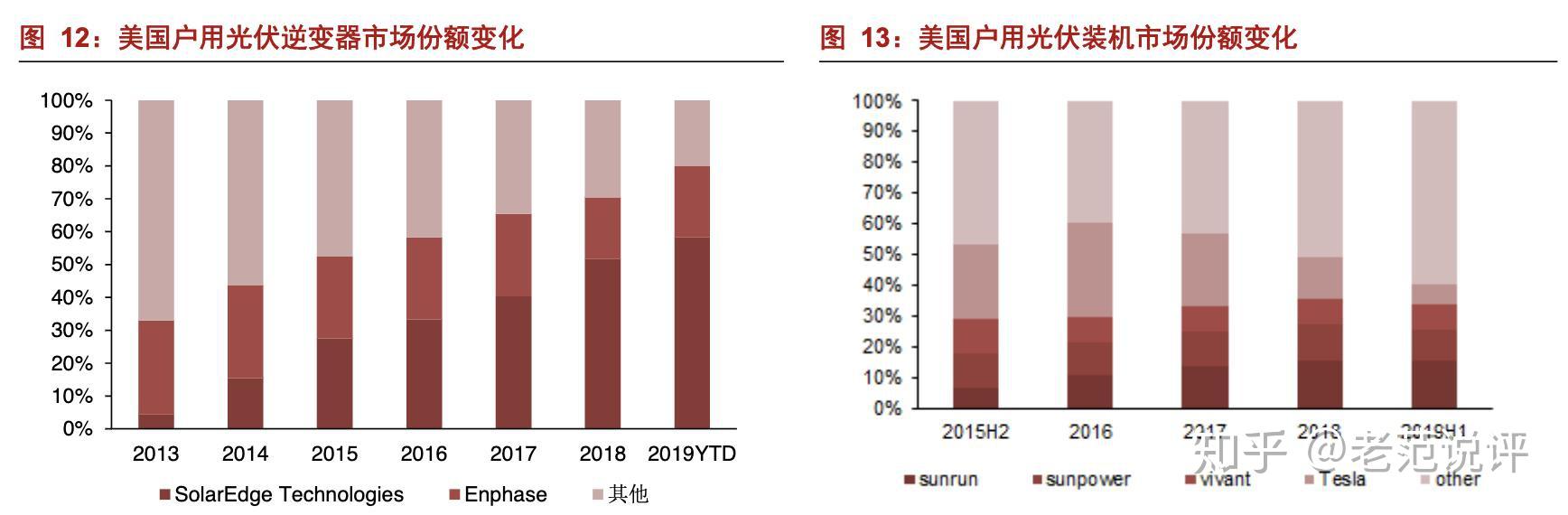

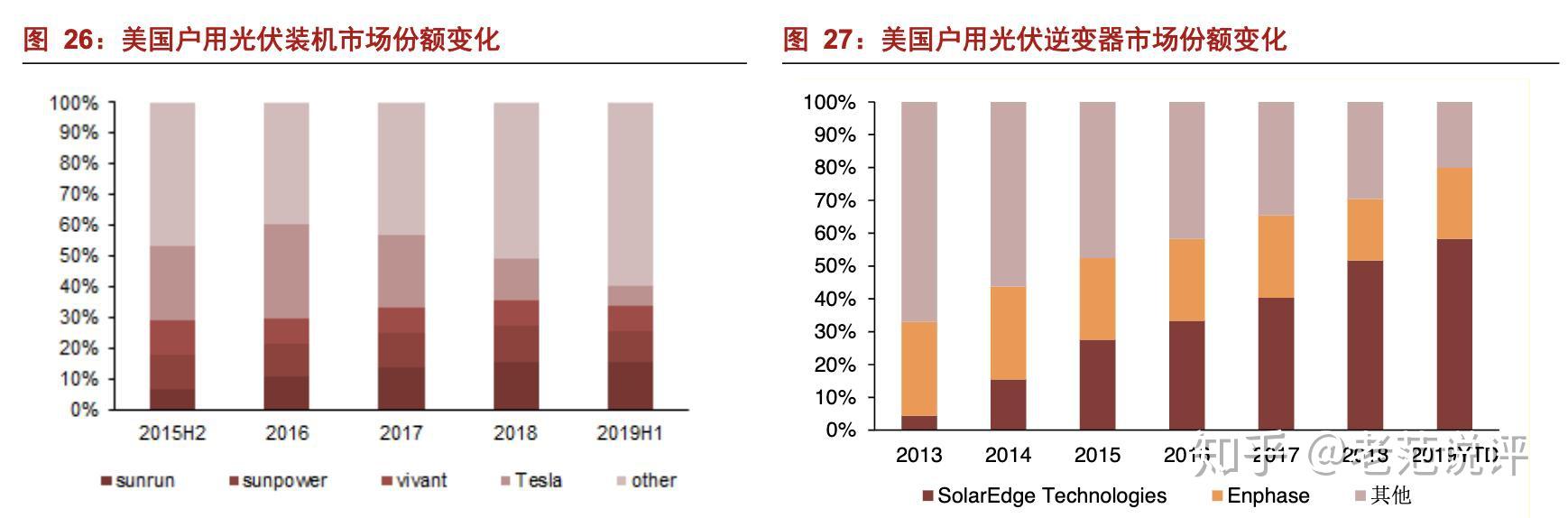

“专注户用+绑定龙头+全球化”构筑护城河。根据Wood Mackenzie数据,Solaredge在美国户用光伏逆变器市场份额由2013年的4.5%快速增加到2019Q3的60.5%;2019Q3 Enphase占据19.2%市场份额,两家合计占据约80%份额。主要原因是:1)非主业公司退出光伏,为细分公司提供机遇。因为细分市场价格压力和投入产出效率因素,非主业大集团公司容易退出细分市场:2013年3月博世退出光伏逆变器市场,2013年5月西门子退出光伏逆变器市场,2019年7月ABB退出光伏逆变器市场。而Solaredge抓住光伏户用市场,将单相逆变器与优化器配对作为产品竞争优势。2)布局美国与全球市场,深度绑定光伏龙头商。公司绑定Solarcity、Vivint Solar等龙头客户,聚焦美国市场,后期实现全球布局,具体三阶段如下:

阶段一:战略聚集美国,黑马业绩爆发。2012年公司最大市场在欧洲,为应对欧洲2012年调整电价,开始战略聚焦美国市场:美国户用龙头SolarCity助力2014份额激增,Vivint Solar接力2015年爆发。1)公司逆变器出货量2014年同比增长72%,主要得益于SolarCity贡献加大,其中SolarCity单客户收入2013-2015年占比分别为5.2%、19.1%、24.6%;2)公司逆变器出货量2015年同比增长143%,主要得益于2015年4月Vivint Solar宣布使用Solaredge优化型逆变器,同年5月又与Tesla/SolarCity合作POWERWORD。3)2014-2016年公司美国地区收入占比均超过68%。

阶段二:专注户用光伏,全球贡献加大。2017年公司营收同比增长24%,而美国地区收入同比增长仅4%,美国地区收入占比58%,同比下降10个百分点;同时,2018-2019公司美国地区收入占比分别为54%、48%,保持持续下降。这说明,自2017年起公司全球化(非美国)收入贡献不断加大。

阶段三:美国贸易壁垒,再度贡献增量。2018年7月美国301关税对中国光伏逆变器征收10%关税,2019年5月关税税率提高到25%,这造成了2018年中国出口美国逆变器占比由22.32%下降至16.48%。此外,2019年6月华为宣布退出美国逆变器市场。2018-2019公司美国地区收入同比增长再度恢复至30%以上,美国市场再度贡献增量。此外,2018-2019全球化(非美国)收入仍然保持65%以上的增速。

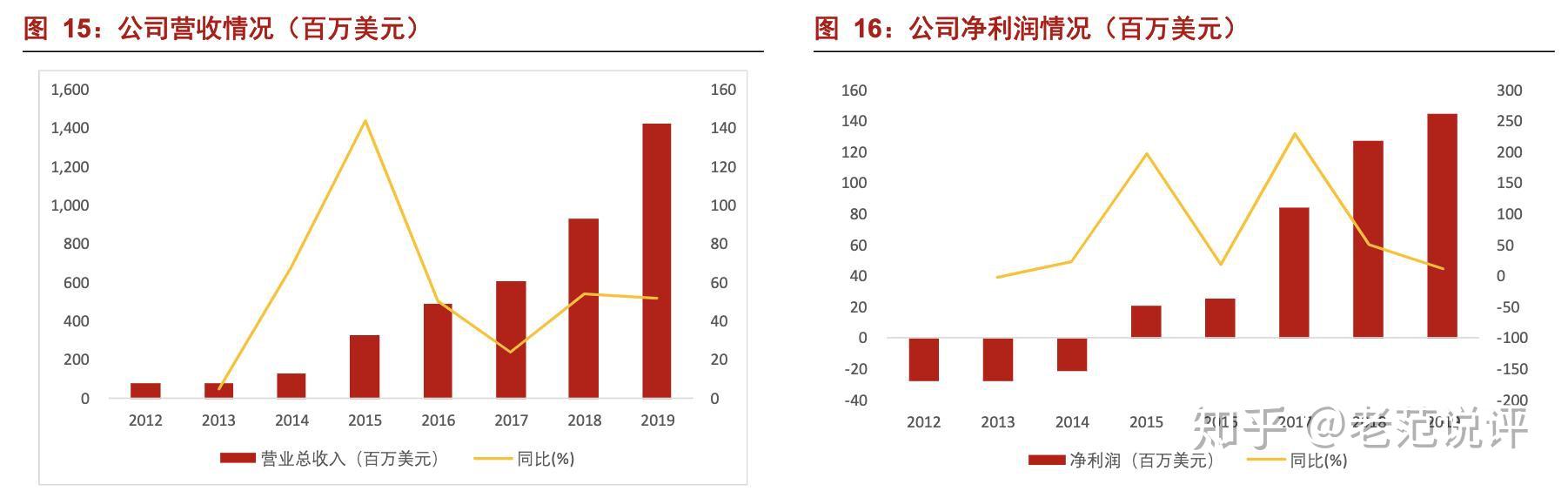

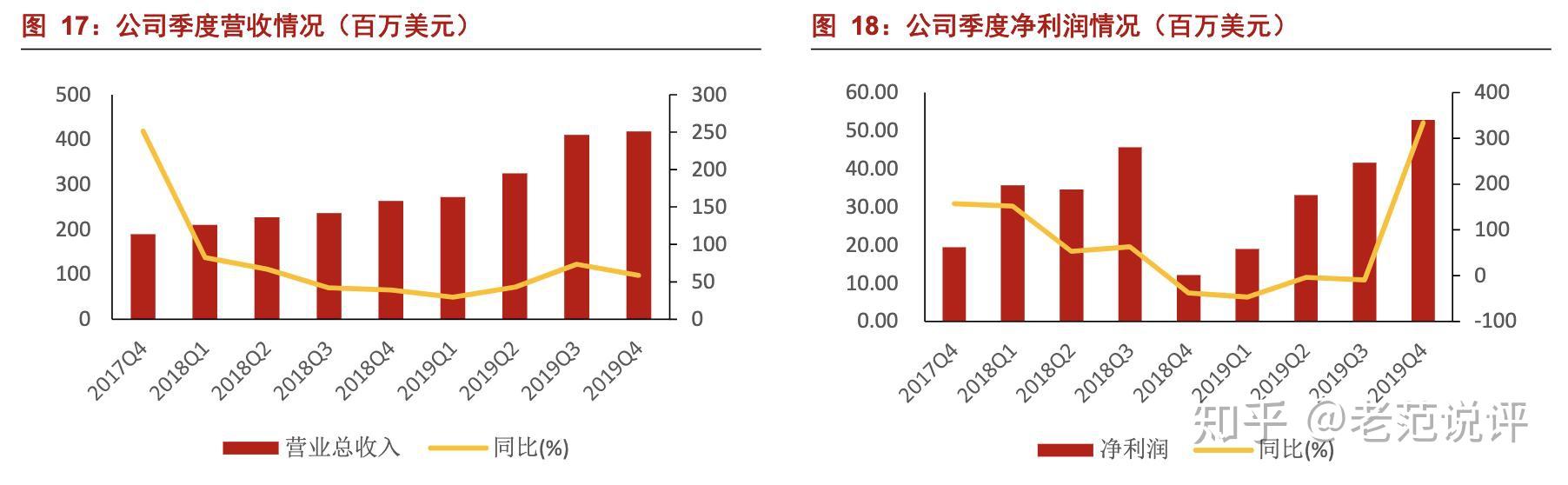

2017-2019年净利润CAGR为79%。2018年实现营业收入937.24百万美元,同比增长54.39%,实现净利润128.05百万美元,同比增长52.13%;2019年实现营收1425.66百万美元,同比增长52.11%,实现净利润144.96百万美元,同比增长13.21%。其中,2019年第四季度实现营收418.22百万美元,同比增长58.61%,实现净利润52.78百万美元,同比增长334.4%。2019年营收增长的原因是:欧洲、美国和以色列的收入大幅增长;为抵消对中国制造产品征收的新关税,在美国销售的产品价格上涨。

2017-2019年公司毛利率维持在30%以上。2017-2019年公司销售毛利率分别为35.38%、34.06%、33.62%,略微有所下降。从季度来看,2018Q4毛利率为30.23%,2019Q4毛利率为34.25%。2019年毛利率变化的主要原因是:由于公司的快速增长和对空运的高度依赖,美国新的关税规则和空运量的增加使得运输和物流成本增加;其次,中国制造产品关税的增加导致销售成本增加,此外,UPS产品毛利润较低,电池解决方案和SMRE产品以及Kokam制造设施利用不足。

2019年光伏变频器和优化器营收占比超88%。2018年变频器营收416.97百万美元(占总营收44.49%),优化器营收432.41百万美元(占总营收46.14%)。2019年变频器营收626.45百万美元(占总营收43.94%),优化器营收634.01百万美元(占总营收44.47%),公司专注于户用光伏变频器和优化器产品。

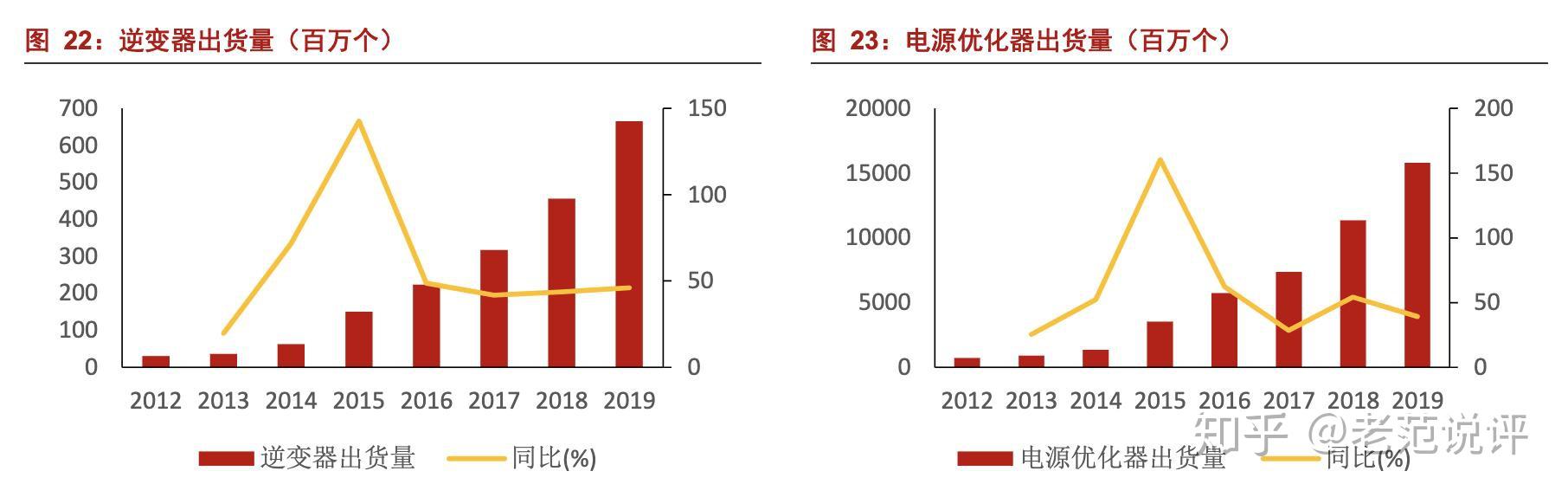

2019年逆变器出货量达5.62GW,同比增长43.35%。2018年交流逆变器出货量达3.92GW,同比增长59.24%,电源优化器出货量11351.68百万个,同比增长54.07%,;2019年交流逆变器出货量达5.62GW,同比增长43.35%,电源优化器出货量15801.38百万个,同比增长39.20%,未来将继续扩大越南和欧洲基地产能。公司目前主要基地在中国广州(2011年开设),但中国几乎没有销售,主要原因在于产品单价较高,且中国市场对价格敏感。未来公司将继续对越南和匈牙利工厂扩产,2019Q3公司在越南开设新工厂,预计2020年Q2达产。

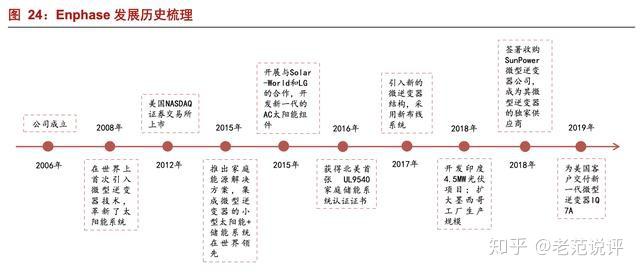

2).Enphase:美国户用微型逆变器引领者

EnphaseEnergy创立于2006年,总部位于美国加州Fremont,专注于为美国和国际光伏产业设计、开发和销售家庭能源解决方案。主要产品为光伏微型逆变器,可将来自光伏电池板(DC)的直流电转换成电网兼容的交流电(AC)供使用或出口,公司目前主要进入北美、欧洲和澳大利亚的住宅和商业市场。

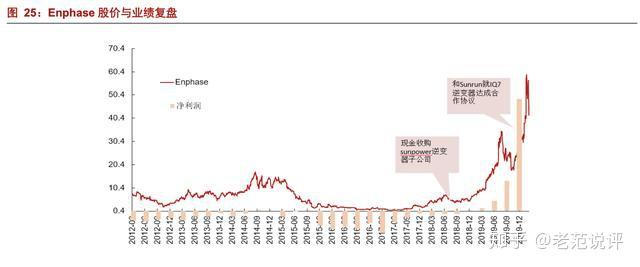

战略绑定Sunrun/Sunpower,2019逆变器出货同比增长121%。Sunrun、Sunpower是美国户用光伏排名前二的安装商(截止至2019H1),随着两大客户的推进,公司在美国户用光伏逆变器市场的份额持续增加。1)两度合作Sunrun,深度绑定大客户。自2015年首次与Sunrun达成模块化电力电子系统方面的合作之后,2019年底公司再次与Sunrun合作,Enphase将向Sunrun提供其第七代IQ微型逆变器,公司IQ7系列微型逆变器独特的软件定义架构和半导体集成为下游用户带来收益。此外,公司与LG、松下、Solaria和GRID Alternatives形成战略合作。2)收购SunPower逆变器,成为独家供应商。2018年8月,公司以现金和股份的混合收购Sunpower微型逆变器公司,其中现金支付2500万美元,股份支付750万股。收购完成后Enphase将成为SunPower微型逆变器的独家供应商。

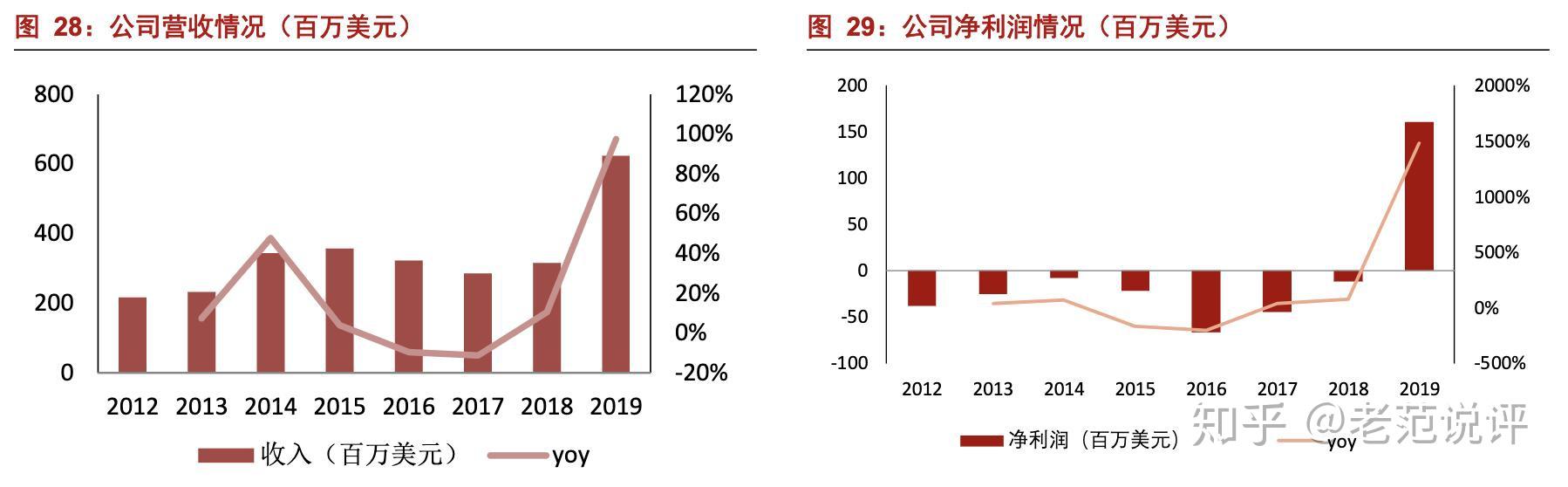

2019年公司首次盈利。2019年Enphase实现营收6.24亿美元,同比增长97.47%,首次实现净利润1.61亿美元,同比增长1485.64%。收入大幅增加主要是欧美用户大量回归及平均售价增加。1)售价上涨主要在于最新一代IQ7微型逆变器产品性能提升带来的价值量提升,产品目标销售价格将由35美元/台提升至51美元/台;2)销量快速增长主要是华为退出美国市场减轻了Enphase面临压力,IQ7微型逆变器在北美和欧洲市场大受欢迎,公司微型逆变器销量由2018年280万台提升至2019年620万台。2017-2019年公司毛利率逐年增长。公司毛利率由2017年19.58%提升至2019年35.44%,主要原因是:经过近几年以技术改造为核心的重组和整合,公司营业收入逐渐增长,持续控制营业成本。公司净利率从2017年-15.79%上升至2019年25.81%。2019年产品销售大幅增加,净利率首次实现转负为正。

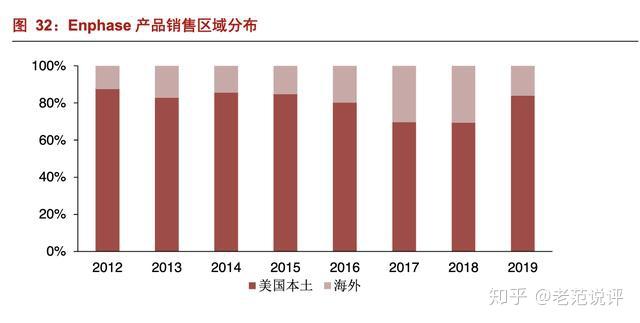

主攻美国本土市场。受益于美国户用光伏的快速发展,2019年美国本土营收5.24亿美元,营收占比83.86%,海外市场1.01亿美元,营收占比16.14%,美国市场占比持续增加。根据Wood Mackenzie数据,2019Q3 Enphase占据美国户用光伏逆变器19.2%市场份额。

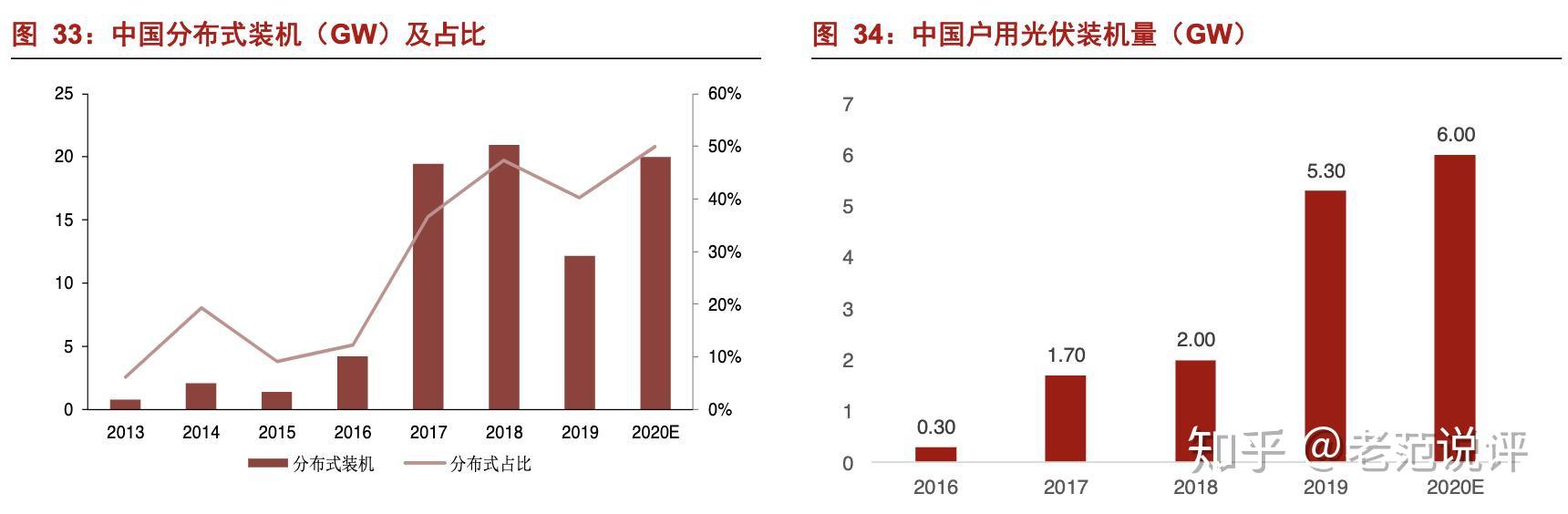

1.分布式光伏贡献加大,户用式与工商业齐飞

2009年国内启动“金太阳”工程和光电建筑示范项目,明确对分布式光伏发电项目进行补贴;“十二五”规划指出集中开发和分散利用相结合,实现集中开发、分散开发和分布式利用共同发展;“十三五”进一步明确全面推进分布式光伏和“光伏+”综合利用工程。在相关政策的激励下,我国分布式光伏呈现出快速增长的态势。2019年分布式光伏装机12.2GW,占新增装机量的40%。基于分布式接近用电侧的优势,我们认为未来分布式有望持续增长。户用分布式市场:“十三五”规划指出,积极推进光伏扶贫工程,建设户用光伏发电系统或村级大型光伏电站。2017年迎来市场启动,2019年全年并网约5.3GW,按照最新预期0.08元/kwh的补贴计算,2020年户用指标有望达到6GW。

工商业分布式市场:工商企业本身用电量较大,分布式度电成本约1元/kwh(商业用电侧平价),在不考虑融资成本的情况下,按照工商业屋顶安装1兆瓦光伏电站,按3.5元/W的投资成本计算,投资总额为350万元,假设每年发电1200h,计算年发电约120万度,企业自发自用比例较高的情况下,约3-4年就可收回投资。工商业自发自用高投资收益率有望进一步激发未来工商业分布式的发展。

2.对标美股户用逆变器,探寻国内外“明日之星”

随着国内光伏市场的快速发展,国内逆变器企业华为、阳光电源等逆变器业务发展壮大,随着分布式市场的发展,定位于细分领域的锦浪科技、固德威、古瑞瓦特等企业逐步壮大。

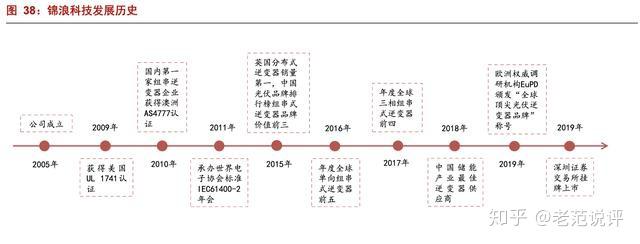

1).锦浪科技

锦浪科技2005年成立,2019年于深交所上市,主要从事光伏并网逆变器、风力并网逆变器及分布式风力发电机组的研发、生产、销售和服务。

公司产品集中在100kW以下逆变器,以三相和单相4G系列组串式逆变器为主,应用于中小型的工商业分布式、住宅及社区分布式发电系统等。

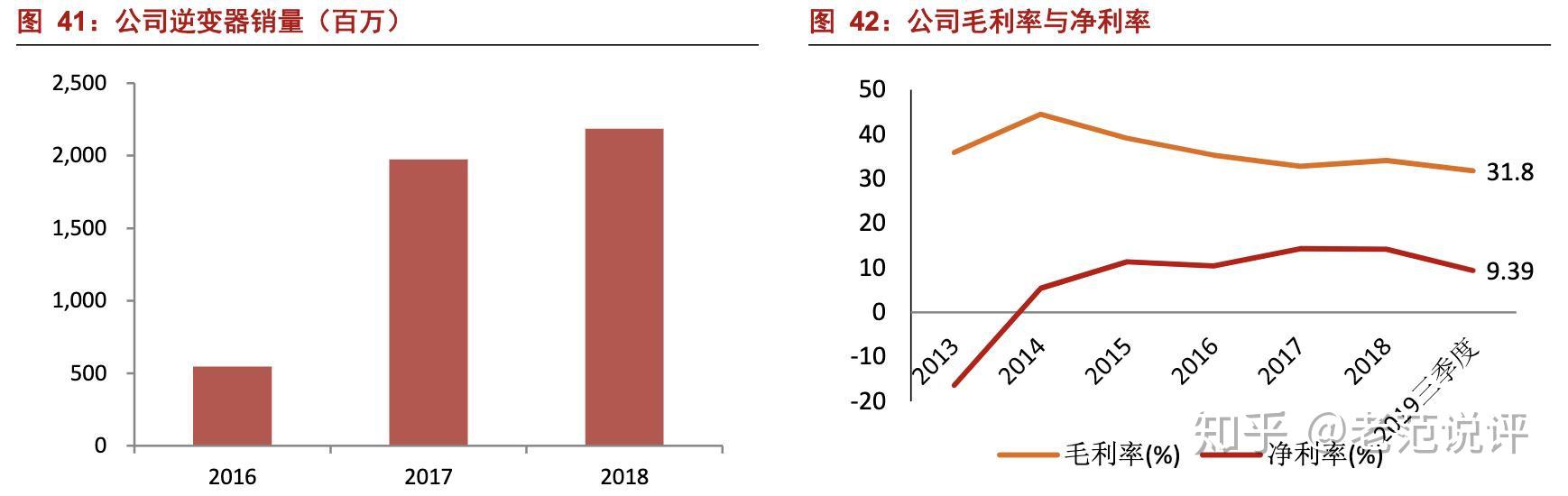

2017-2019公司营收CAGR达58%。2018年因国内531政策市场波动增速放缓,根据2019年业绩快报,2019年公司全年实现营收11.23亿元,同比增长35%,主要受益于海外市场爆发;2019年公司归母净利润1.25亿元,同比增长6.3%,主要是公司加大海外市场投入,境外服务费、宣传费以及产品认证费用等期间费用增长较多所致。

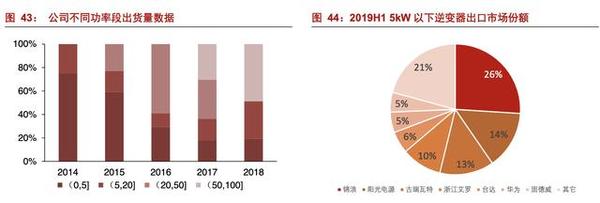

深耕组串式逆变器,成为国内细分龙头。细分功率来看,小型组串式逆变器占比高,2018年,公司小于20kW(户用、BIPV为主)的组串式逆变器营收5.2亿元,占比73%。其中0-5kW的逆变器营收2.5亿元,5-20kW的逆变器营收2.7亿元。根据Solarzoom出口数据来看,在2019H1 5kW以下逆变器出口市场中,锦浪科技占比26%,领先于阳光和固德威,位居细分市场龙头。

2).阳光电源

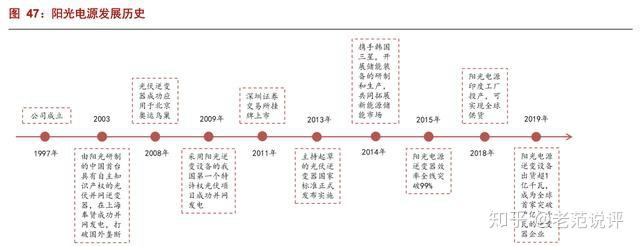

公司1997年成立,2011年于深交所上市,阳光电源是一家专注于太阳能、风能、储能、电动汽车等新能源电源设备及系统解决方案的研发、生产、销售和服务的高新技术企业。其中逆变器业务涵盖3~6800kW功率范围,全面满足各种类型光伏组件和电网并网要求,稳定高效运行于高温、高海拔、风沙、盐雾、低温等各种自然环境,,产品广泛应用于德国、意大利、美国等六十多个国家和地区。

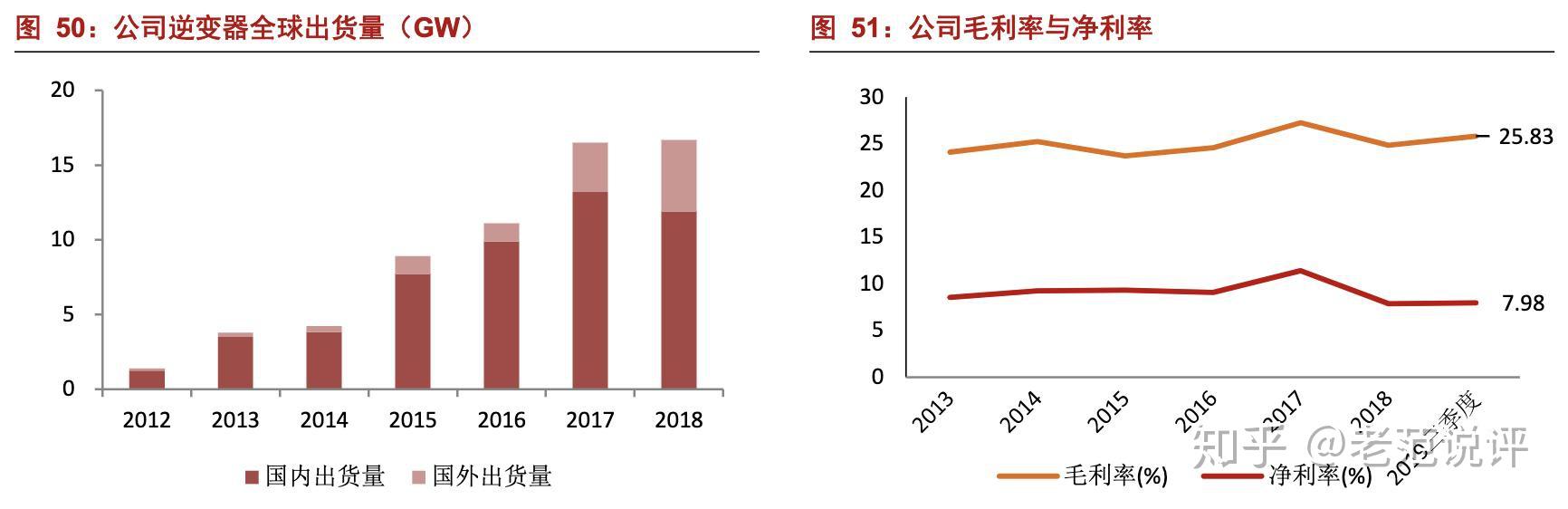

公司收入规模保持增长。根据2019年业绩快报,2019年公司实现营收135亿元,同比增长30.25%;公司归属母公司净利润8.91亿元,同比增长10.09%,具体来看,2019年国内新增光伏装机量同比下降较大,公司国内业务受到一定影响,海外市场需求增长,公司积极加大海外业务的拓展,海外业绩取得较大增长,保持营业规模持续增长。

3).固德威

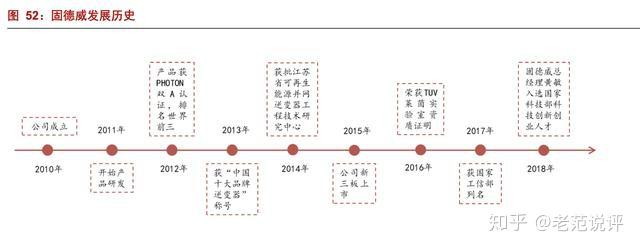

固德威2010年成立,以新能源电力电源设备的转换、储能变换、能源管理为基础,以降低用电成本、提高用电效率为核心,以能源多能互补、能源价值创造为目的,集自主研发、生产、销售及服务为一体的高新技术企业。

公司作为国内主要的逆变器厂商之一,产品主要为组串式逆变器,产品功率涵盖0.7kW~80kW不等,产品能满足户用、扶贫、工商业电站需求。目前,公司产品立足中国,并已批量销往德国、意大利、澳大利亚等全球80多个国家和地区。

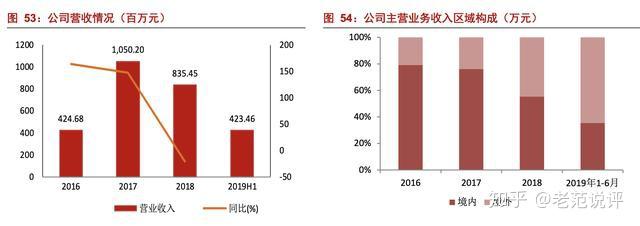

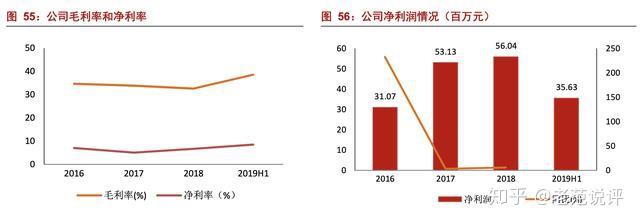

聚焦分布式细分市场,不断拓展海外市场。公司海外收入占比由2016年的20.80%提升至2019H1的64.45%,主要销往德国、荷兰、英国、印度、澳大利亚、巴西、墨西哥等国家。与Krannich Solar强强联合,打通海外经销渠道。2020年3月4号,公司与全球领先的光伏系统集成经销商Krannich Solar签署欧洲战略合作协议。这进一步加快固德威全球市场的开拓。

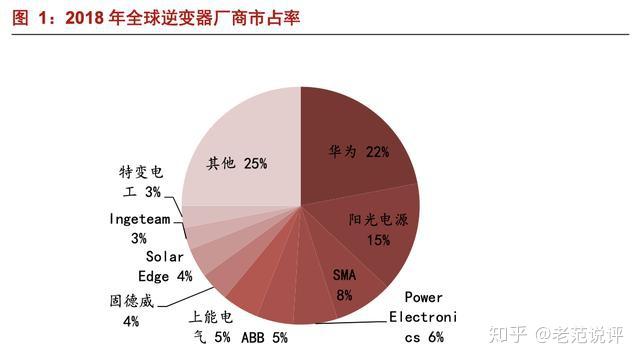

通过对比Enphase、Solaredge、阳光电源以及锦浪科技四家公司的估值信息,截止最新股价信息,对应2020年PE分别为29倍、16倍、12倍、17倍,国内估值低于海外市场主要公司估值。结合国内分布式市场的发展前景,建议重点关注锦浪科技(300763.SZ)、阳光电源(300274.SZ)。